Лучшее от AMarkets

Лучшее от AMarkets

Как заработать на ближневосточных событиях? Артем Деев 17.09.2019

2019-09-17 12:18:59

"Протоколы" слабого доллара! Артем Деев 20.02.2019

2019-02-20 09:32:49

ФРС обвалит доллар?! Артем Деев 20.03.2019

2019-03-20 10:20:58

Торговые идеи от Артема Деева на 3 мая 2017 года

2017-05-03 11:55:51

Торговые идеи Артема Деева на 30 января 2019 года

2019-01-30 11:05:08

| Индикаторы настроения рынка |

В этой статье мы поговорим об индикаторах рыночных настроений, используемых трейдерами и инвесторами на финансовых рынках, а также о том, насколько важно уметь разбираться в психологии большинства.

Индикаторы настроений – это графические или цифровые индикаторы, которые определяют, какого мнения придерживается группа людей относительно состояния рынка. Индикаторы настроений стремятся дать количественную оценку того, как различные факторы, такие как безработица, инфляция, макроэкономические условия и политика влияют на будущее поведение или развитие того или иного явления. Если говорить об индикаторах настроений применительно к финансовым рынкам, то следует отметить, что они показывают общее настроение участников рынка относительно дальнейшего поведения цены финансового инструмента.

Совершенно очевидно, что если научиться правильно оценивать уровень оптимизма и пессимизма инвесторов и трейдеров на рынке, то на этом можно неплохо заработать. Например, когда на рынке преобладают бычьи настроения, это значит, что большинство участников рынка либо уже открыли, либо готовятся открывать длинные позиции, поскольку считают, что цена актива будет расти и дальше. Соответственно, когда на рынке преобладают медведи – большинство участников рынка либо уже открыли, либо готовятся открывать короткие позиции, поскольку считают, что цена актива будет снижаться. Однако, как вы понимаете, деревья не растут до небес, или, говоря другими словами, на рынке невозможна ситуация, когда все игроки являются покупателями или продавцами. Поэтому при первых признаках экстремально бычьего или экстремально медвежьего настроения трейдеру следует задуматься об открытии позиции в расчете на смену тренда. Разворот рынка, как правило, происходит в моменты, когда большинство финансовых аналитиков и экспертных мнений (60% и более) настроены по-бычьи или по-медвежьи. Другими словами, именно в тот момент, когда подавляющее большинство рыночных участников признало наличие тренда и хочет к нему присоединиться, и наступает разворот. С другой стороны, как известно, большую часть времени (по разным оценкам от ⅔до ¾), рынок находится в состоянии консолидации, либо слабовыраженного бычьего или медвежьего тренда. В таких рыночных ситуациях трейдерская тактика заключается в том, чтобы выявить более сильную группу игроков (быки или медведи), присоединиться к ней и торговать в соответствии с правилами своей стратегии в направлении доминирующего тренда. Таким образом, для того чтобы понимать, какое влияние может оказать рынок на финансовый инструмент, которым вы торгуете, необходимо определить общее настроение рынка.

Теперь мы подошли к самому важному, а именно к вопросу о том, какими же средствами можно измерить рыночное настроение и, тем самым, повысить шансы на принятие верных инвестиционных решений? Как раз ответом на него и является проект под названием Лаборатория AMarkets, объединяющий индикаторы совокупной позиции и «Кайман», основанные на состоянии открытых позиций и отложенных ордеров клиентов внутри компании.

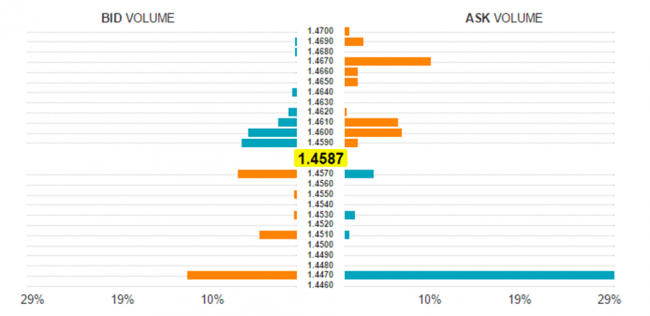

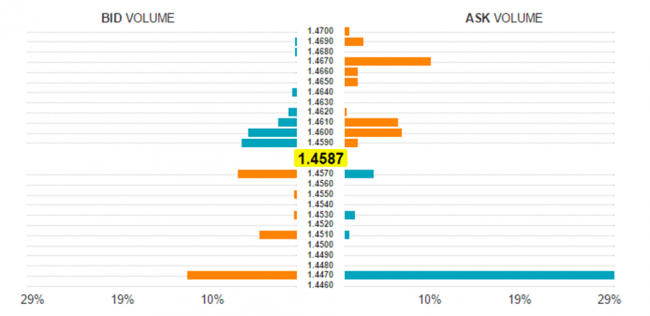

Начнем с индикатора совокупной позиции рынка, или так называемой книги ордеров рынка Forex, доступной всем клиентам AMarkets в личном кабинете. Данный индикатор показывает актуальную картину настроений среди клиентов компании, а также указывает на возможные уровни поддержки и сопротивления по основным валютным парам и драгоценным металлам. Книга ордеров рынка Forex включает в себя отложенные ордера и открытые позиции. Диаграмма с информацией по отложенным ордерам и открытым позициям (рис. ниже) представляет собой моментальный снимок рынка с точки зрения расположения ценовых уровней, на которых установлены отложенные ордера и были открыты позиции, по отношению к текущей рыночной цене.

Здесь необходимо отметить, что в категорию отложенных ордеров включены все активные лимитные ордера, ордера типа StopLoss и TakeProfit, а также TrailingStop ордера. В свою очередь, информация по открытым позициям включает в себя графическое отображение всех длинных и коротких позиций, находящихся в открытом состоянии. Данная информация обновляется каждые 15 минут и показывает рыночную картину за последние 24 часа. Как отложенные ордера, так и открытые позиции сгруппированы на соответствующих диаграммах определенным образом, в зависимости от своего направления по отношению к рынку.

На графике выше видно, что ордера на продажу (SELL) и короткие позиции (SHORT) располагаются по левую сторону от вертикальной осевой линии, в то время как ордера на покупку (BUY) и длинные позиции (LONG) располагаются по правую сторону от вертикальной осевой линии. Кроме того, текущая рыночная цена, обозначенная на диаграммах в виде горизонтальной осевой линии, делит все отложенные ордера и ценовые уровни, на которых были открыты текущие позиции на две части находящиеся либо выше, либо ниже текущего рынка. Ось Y показывает соответствующие ценовые уровни, в то время как ось X показывает в процентном выражении количество отложенных ордеров и открытых позиций от общего максимального количества ордеров и позиций, размещенных или открытых в течение последних 24 часов. Стоит отметить, что при расчетах используются все отложенные ордера и все открытые позиции (как на покупку, так и на продажу).

Индикатор совокупной позиции довольно прост в понимании.

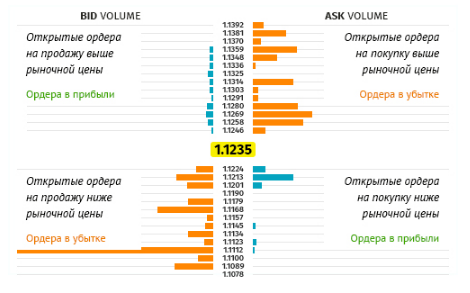

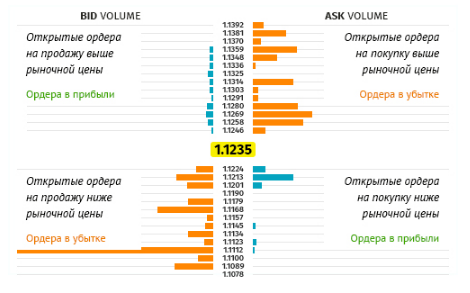

Давайте разберем диаграмму по открытым позициям. В правом верхнем квадранте отображены длинные позиции, открытые выше текущей рыночной цены, а значит, в настоящее время они убыточны. Наоборот, правый нижний квадрант показывает длинные позиции, открытые ниже текущей рыночной цены – в настоящее время они прибыльны. Соответственно, левая часть диаграммы показывает состояние коротких позиций. Верхний левый квадрант показывает короткие позиции, открытые выше текущей рыночной цены, они приносят прибыль. Большая часть коротких позиций находится в левом нижнем квадранте, и все они открыты ниже текущей рыночной цены, т.е. убыточны. Эта информация может быть истолкована как индикатор реакции рынка на изменения цены, кроме того она показывает, какое давление на цену оказывают нереализованные прибыли и убытки участников рынка. Уровни открытия позиций, находящихся в открытом состоянии, могут рассматриваться как своеобразный индикатор текущих настроений участников рынка. Например, большое скопление убыточных коротких позиций, открытых между уровнями 1.10 и 1.12, свидетельствует о том, что некоторое время назад количество медведей на рынке достигло критической массы и медвежий сантимент начал постепенно меняться на бычий. Цены исполнения отложенных ордеров на соответствующей диаграмме могут расцениваться как потенциальные уровни поддержки и сопротивления. Концентрация отложенных ордеров ниже текущей рыночной цены может означать присутствие бычьих настроений, или, говоря другими словами, свидетельствовать о том, что трейдеры ожидают роста цены.

Не менее эффективным измерителем рыночных настроений является и индикатор «Кайман», также доступный в Личном кабинете всем клиентам компании AMarkets.

«Кайман» показывает динамику соотношения количества трейдеров, покупающих и продающих определенную валюту за выбранный период времени, а также способствует прогнозированию наиболее удачного времени для покупки или продажи актива. Необходимо отметить, что значения данного индикатора изменяются в интервале от 0 до 100, причем крайние значения диапазона колебаний никогда не достигаются. Для наглядности, на уровнях 70 и 30, на шкале индикатора, обозначены зоны перекупленности и перепроданности. Если количество трейдеров, продающих валюту, растет относительно тех, кто покупает валюту, то линия индикатора приближается к нулевой отметке. И наоборот, если количество трейдеров, покупающих валюту, растет относительно тех, кто продает валюту, то линия индикатора приближается к отметке 100. Вхождение индикатора в зону 30 и ниже означает, что медвежий сантимент достиг экстремальных значений и велика вероятность разворота курса вверх. Соответственно, обратную реакцию можно ожидать при вхождении индикатора в зону 70 и выше, где бычий сантимент достигает экстремальных значений и велика вероятность разворота курса вниз. Если значение индикатора находится в зоне от 30 до 70, то это означает, что на рынке смешанный сантимент и вероятность разворота цены достаточно.

Помимо индикаторов настроений, актуальное рыночное позиционирование можно определить и благодаря отчету американского рынка фьючерсов, известном как COT Report (Commitments of Traders Report, что можно перевести как Отчет по обязательствам трейдеров). Данный отчет составляется на основе информации, предоставляемой на еженедельной основе несколькими категориями рыночных участников регулятору американского рынка фьючерсов – государственной организации под названием CFTC (Commodity Futures Trading Commission или Комиссия по торговле товарными фьючерсами). Он публикуется на официальном сайте CFTC каждую пятницу. Отчет COT выходит в двух видах: только по фьючерсам и комбинированный, т.е. с данными по фьючерсам и опционам. Наиболее репрезентативным является второй вариант. Индикатор на его основе имеет следующий вид:

Данный отчет делит всех участников рынка на несколько групп: 1) Dealer – посредники, разрабатывающие и продающие различные финансовые продукты. Они, как правило, находятся в нейтральных позициях к рынку, так как перекрывают свои риски по рынкам и клиентам. Фьючерсные контракты и опционы являются частью систем управления рисками, связанными с их активностью или с продажей финансовых продуктов. Эта группа включает большие банковские организации (как американские, так и международные), брокеров, дилеров и других посредников на рынках деривативов или активов. 2) Asset Manager. Это категория профессиональных институциональных инвесторов, включая пенсионные фонды, благотворительные фонды, страховые компании, взаимные фонды, и управляющих активами, чьи клиенты в основном институционалы. 3) Leveraged Fundsand Money. Как правило в эту группу входят хедж-фонды и различные типы управляющих активами, включая профессиональных финансовых советников: CTA (registered commodity trading advisors) и CPO (registered commodity pool operators), а также незарегистрированные фонды. Стратегии этих участников могут быть связанными с открытием прямых, непокрытых позиций или с арбитражем между рынками. Они могут управлять активами клиентов или заниматься проп-трейдингом или спекуляциями от имени клиентов. 4) Other Reportables. Трейдеры, не попадающие под классификацию по другим категориям. В основном используют рынки фьючерсов для хеджирования рисков своего бизнеса, например валютный риск, системный/рыночный риск или риски связанные с изменением процентных ставок. В этой категории могут быть корпорации, центральные банки, мелкие частные банки, ипотечные и кредитные союзы и любые другие организации, не классифицированные в отчетах, но попадающие под отчетность.

В заключение необходимо отметить, что индикаторы рыночного настроений не дают точных сигналов относительно того, когда следует открывать позицию. Тот факт, что индикатор настроений достигает своего экстремального значения, вовсе не означает, что трейдер должен немедленно приступить к поиску возможностей для покупки или продажи. Индикаторы рыночных настроений следует рассматривать в качестве вспомогательных инструментов для принятия инвестиционных решений.

Индикаторы настроений – это графические или цифровые индикаторы, которые определяют, какого мнения придерживается группа людей относительно состояния рынка. Индикаторы настроений стремятся дать количественную оценку того, как различные факторы, такие как безработица, инфляция, макроэкономические условия и политика влияют на будущее поведение или развитие того или иного явления. Если говорить об индикаторах настроений применительно к финансовым рынкам, то следует отметить, что они показывают общее настроение участников рынка относительно дальнейшего поведения цены финансового инструмента.

Совершенно очевидно, что если научиться правильно оценивать уровень оптимизма и пессимизма инвесторов и трейдеров на рынке, то на этом можно неплохо заработать. Например, когда на рынке преобладают бычьи настроения, это значит, что большинство участников рынка либо уже открыли, либо готовятся открывать длинные позиции, поскольку считают, что цена актива будет расти и дальше. Соответственно, когда на рынке преобладают медведи – большинство участников рынка либо уже открыли, либо готовятся открывать короткие позиции, поскольку считают, что цена актива будет снижаться. Однако, как вы понимаете, деревья не растут до небес, или, говоря другими словами, на рынке невозможна ситуация, когда все игроки являются покупателями или продавцами. Поэтому при первых признаках экстремально бычьего или экстремально медвежьего настроения трейдеру следует задуматься об открытии позиции в расчете на смену тренда. Разворот рынка, как правило, происходит в моменты, когда большинство финансовых аналитиков и экспертных мнений (60% и более) настроены по-бычьи или по-медвежьи. Другими словами, именно в тот момент, когда подавляющее большинство рыночных участников признало наличие тренда и хочет к нему присоединиться, и наступает разворот. С другой стороны, как известно, большую часть времени (по разным оценкам от ⅔до ¾), рынок находится в состоянии консолидации, либо слабовыраженного бычьего или медвежьего тренда. В таких рыночных ситуациях трейдерская тактика заключается в том, чтобы выявить более сильную группу игроков (быки или медведи), присоединиться к ней и торговать в соответствии с правилами своей стратегии в направлении доминирующего тренда. Таким образом, для того чтобы понимать, какое влияние может оказать рынок на финансовый инструмент, которым вы торгуете, необходимо определить общее настроение рынка.

Теперь мы подошли к самому важному, а именно к вопросу о том, какими же средствами можно измерить рыночное настроение и, тем самым, повысить шансы на принятие верных инвестиционных решений? Как раз ответом на него и является проект под названием Лаборатория AMarkets, объединяющий индикаторы совокупной позиции и «Кайман», основанные на состоянии открытых позиций и отложенных ордеров клиентов внутри компании.

Начнем с индикатора совокупной позиции рынка, или так называемой книги ордеров рынка Forex, доступной всем клиентам AMarkets в личном кабинете. Данный индикатор показывает актуальную картину настроений среди клиентов компании, а также указывает на возможные уровни поддержки и сопротивления по основным валютным парам и драгоценным металлам. Книга ордеров рынка Forex включает в себя отложенные ордера и открытые позиции. Диаграмма с информацией по отложенным ордерам и открытым позициям (рис. ниже) представляет собой моментальный снимок рынка с точки зрения расположения ценовых уровней, на которых установлены отложенные ордера и были открыты позиции, по отношению к текущей рыночной цене.

Здесь необходимо отметить, что в категорию отложенных ордеров включены все активные лимитные ордера, ордера типа StopLoss и TakeProfit, а также TrailingStop ордера. В свою очередь, информация по открытым позициям включает в себя графическое отображение всех длинных и коротких позиций, находящихся в открытом состоянии. Данная информация обновляется каждые 15 минут и показывает рыночную картину за последние 24 часа. Как отложенные ордера, так и открытые позиции сгруппированы на соответствующих диаграммах определенным образом, в зависимости от своего направления по отношению к рынку.

На графике выше видно, что ордера на продажу (SELL) и короткие позиции (SHORT) располагаются по левую сторону от вертикальной осевой линии, в то время как ордера на покупку (BUY) и длинные позиции (LONG) располагаются по правую сторону от вертикальной осевой линии. Кроме того, текущая рыночная цена, обозначенная на диаграммах в виде горизонтальной осевой линии, делит все отложенные ордера и ценовые уровни, на которых были открыты текущие позиции на две части находящиеся либо выше, либо ниже текущего рынка. Ось Y показывает соответствующие ценовые уровни, в то время как ось X показывает в процентном выражении количество отложенных ордеров и открытых позиций от общего максимального количества ордеров и позиций, размещенных или открытых в течение последних 24 часов. Стоит отметить, что при расчетах используются все отложенные ордера и все открытые позиции (как на покупку, так и на продажу).

Индикатор совокупной позиции довольно прост в понимании.

Давайте разберем диаграмму по открытым позициям. В правом верхнем квадранте отображены длинные позиции, открытые выше текущей рыночной цены, а значит, в настоящее время они убыточны. Наоборот, правый нижний квадрант показывает длинные позиции, открытые ниже текущей рыночной цены – в настоящее время они прибыльны. Соответственно, левая часть диаграммы показывает состояние коротких позиций. Верхний левый квадрант показывает короткие позиции, открытые выше текущей рыночной цены, они приносят прибыль. Большая часть коротких позиций находится в левом нижнем квадранте, и все они открыты ниже текущей рыночной цены, т.е. убыточны. Эта информация может быть истолкована как индикатор реакции рынка на изменения цены, кроме того она показывает, какое давление на цену оказывают нереализованные прибыли и убытки участников рынка. Уровни открытия позиций, находящихся в открытом состоянии, могут рассматриваться как своеобразный индикатор текущих настроений участников рынка. Например, большое скопление убыточных коротких позиций, открытых между уровнями 1.10 и 1.12, свидетельствует о том, что некоторое время назад количество медведей на рынке достигло критической массы и медвежий сантимент начал постепенно меняться на бычий. Цены исполнения отложенных ордеров на соответствующей диаграмме могут расцениваться как потенциальные уровни поддержки и сопротивления. Концентрация отложенных ордеров ниже текущей рыночной цены может означать присутствие бычьих настроений, или, говоря другими словами, свидетельствовать о том, что трейдеры ожидают роста цены.

Не менее эффективным измерителем рыночных настроений является и индикатор «Кайман», также доступный в Личном кабинете всем клиентам компании AMarkets.

«Кайман» показывает динамику соотношения количества трейдеров, покупающих и продающих определенную валюту за выбранный период времени, а также способствует прогнозированию наиболее удачного времени для покупки или продажи актива. Необходимо отметить, что значения данного индикатора изменяются в интервале от 0 до 100, причем крайние значения диапазона колебаний никогда не достигаются. Для наглядности, на уровнях 70 и 30, на шкале индикатора, обозначены зоны перекупленности и перепроданности. Если количество трейдеров, продающих валюту, растет относительно тех, кто покупает валюту, то линия индикатора приближается к нулевой отметке. И наоборот, если количество трейдеров, покупающих валюту, растет относительно тех, кто продает валюту, то линия индикатора приближается к отметке 100. Вхождение индикатора в зону 30 и ниже означает, что медвежий сантимент достиг экстремальных значений и велика вероятность разворота курса вверх. Соответственно, обратную реакцию можно ожидать при вхождении индикатора в зону 70 и выше, где бычий сантимент достигает экстремальных значений и велика вероятность разворота курса вниз. Если значение индикатора находится в зоне от 30 до 70, то это означает, что на рынке смешанный сантимент и вероятность разворота цены достаточно.

Помимо индикаторов настроений, актуальное рыночное позиционирование можно определить и благодаря отчету американского рынка фьючерсов, известном как COT Report (Commitments of Traders Report, что можно перевести как Отчет по обязательствам трейдеров). Данный отчет составляется на основе информации, предоставляемой на еженедельной основе несколькими категориями рыночных участников регулятору американского рынка фьючерсов – государственной организации под названием CFTC (Commodity Futures Trading Commission или Комиссия по торговле товарными фьючерсами). Он публикуется на официальном сайте CFTC каждую пятницу. Отчет COT выходит в двух видах: только по фьючерсам и комбинированный, т.е. с данными по фьючерсам и опционам. Наиболее репрезентативным является второй вариант. Индикатор на его основе имеет следующий вид:

Данный отчет делит всех участников рынка на несколько групп: 1) Dealer – посредники, разрабатывающие и продающие различные финансовые продукты. Они, как правило, находятся в нейтральных позициях к рынку, так как перекрывают свои риски по рынкам и клиентам. Фьючерсные контракты и опционы являются частью систем управления рисками, связанными с их активностью или с продажей финансовых продуктов. Эта группа включает большие банковские организации (как американские, так и международные), брокеров, дилеров и других посредников на рынках деривативов или активов. 2) Asset Manager. Это категория профессиональных институциональных инвесторов, включая пенсионные фонды, благотворительные фонды, страховые компании, взаимные фонды, и управляющих активами, чьи клиенты в основном институционалы. 3) Leveraged Fundsand Money. Как правило в эту группу входят хедж-фонды и различные типы управляющих активами, включая профессиональных финансовых советников: CTA (registered commodity trading advisors) и CPO (registered commodity pool operators), а также незарегистрированные фонды. Стратегии этих участников могут быть связанными с открытием прямых, непокрытых позиций или с арбитражем между рынками. Они могут управлять активами клиентов или заниматься проп-трейдингом или спекуляциями от имени клиентов. 4) Other Reportables. Трейдеры, не попадающие под классификацию по другим категориям. В основном используют рынки фьючерсов для хеджирования рисков своего бизнеса, например валютный риск, системный/рыночный риск или риски связанные с изменением процентных ставок. В этой категории могут быть корпорации, центральные банки, мелкие частные банки, ипотечные и кредитные союзы и любые другие организации, не классифицированные в отчетах, но попадающие под отчетность.

В заключение необходимо отметить, что индикаторы рыночного настроений не дают точных сигналов относительно того, когда следует открывать позицию. Тот факт, что индикатор настроений достигает своего экстремального значения, вовсе не означает, что трейдер должен немедленно приступить к поиску возможностей для покупки или продажи. Индикаторы рыночных настроений следует рассматривать в качестве вспомогательных инструментов для принятия инвестиционных решений.

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

06 июля 2016

|

07 июля 2016

|

Комментарии (0)

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий